Il tenore testuale della norma non autorizza, in alcun caso (salvo, come appresso sarà detto, quanto previsto dall’ultimo comma), l’adozione di criteri di valutazione delle rimanenze che possa prescindere dal previo raggruppamento dei beni «in categorie omogenee per natura e per valore».

La valutazione delle rimanenze incontra un passaggio obbligato nel raggruppamento dei beni per categorie omogenee per natura e per valore.

I gruppi omogenei così individuati costituiscono l’unità minimale di valutazione cui applicare i criteri elencati di seguito.

La norma analoga a quella dettata dall’art. 15, comma secondo, D.P.R. n. 600 del 1973 (il quale precisa che l’inventario, oltre agli elementi prescritti dal codice civile, deve indicare la consistenza dei beni raggruppati in categorie omogenee per natura e per valore e il valore attribuito a ciascun gruppo) risponde all’esigenza di evitare incertezze e difficoltà tecnico-pratiche nei processi di valutazione delle rimanenze, atteso che l’omogeneità dei gruppi creati rende immediata la valutazione di quantità anche rilevanti di merci.

In particolare, il raggruppamento per natura dei beni va interpretato come riferimento alla natura economica e merceologica dei beni stessi, nel senso che i beni andranno catalogati in relazione alle loro proprietà e caratteristiche merceologiche, ossia al tipo di mercato cui sono destinati o al tipo di bisogno che tendono a soddisfare; il contestuale riferimento al valore deve poi esser inteso come riferimento a beni di identico contenuto economico che determina anche un identico valore monetario al momento dell’aggregazione.

Il gruppo, in altre parole, andrà determinato raggruppando beni con caratteristiche merceologiche identiche e con valore unitario più o meno coincidente.

Detti criteri, se da un lato evitano di includere nello stesso gruppo beni aventi natura differente, ma con valore unitario simile, dall’altro, portano a non poter aggregare beni di identica natura economico – merceologica, ma con valore monetario notevolmente differente.

Né deroga alcuna all’adozione di tali criteri è prevista ove si tratti di impresa sottratta all’obbligo di tenuta delle scritture ausiliarie previste dall’art. 14 D.P.R. n. 600 del 1973.

Il comma 1, sopra trascritto, dell’art. 92 T.U.I.R. individua, infatti, quale criterio primario di valutazione delle rimanenze di magazzino, quello dei costi specifici, quali desumibili per l’appunto dalle scritture ausiliarie di magazzino; in alternativa, tuttavia, la stessa disposizione prevede che la valutazione delle rimanenze di magazzino, raggruppate per categorie omogenee, possa essere fatta con qualsiasi criterio o metodo di stima, con la limitazione che il valore liberamente determinato non sia inferiore a quello determinato in base ai criteri di valutazione successivamente elencati ai commi 2, 3 e 4 del succitato articolo.

Conferma indiretta può, infine, ricavarsi dalla norma di cui al comma 8 dello stesso art. 92 T.U.I.R..

Questo prevede, ma solo per gli esercenti attività di commercio al minuto, ed al fine di rispondere ad esigenze di semplificazione e di razionalizzazione nella gestione dell’attività comprendente beni con caratteristiche merceologiche talvolta notevolmente differenti, la possibilità di applicazione del metodo di valutazione del prezzo al dettaglio (c.d. Retail Inventory Method), disponendo che il valore determinato in applicazione di detto metodo risulta fiscalmente rilevante anche in deroga al criterio del valore minimo di valutazione previsto al comma 1 dello stesso articolo.

In sede di aggiornamento dell’OIC 13 è stato precisato che tale metodo «approssima il costo effettivo delle rimanenze quando si valutano rimanenze di grandi quantità di beni soggetti a rapido ritiro con margini di importo simile e per le quali è particolarmente difficoltosa l’adozione di altri metodi di calcolo del costo».

Secondo espressa previsione della norma, però, l’adozione di un siffatto metodo è consentita a condizione che nella dichiarazione dei redditi o in un prospetto allegato siano illustrati dettagliatamente i criteri e le modalità di applicazione dello stesso. È da ritenere, pertanto, che la mancanza del prospetto di dettaglio autorizzi l’Amministrazione finanziaria a riprendere a tassazione il maggior valore delle rimanenze determinato in base ai criteri ordinari di cui allo stesso art. 92 (Cassazione, Quinta Sezione Civile, sentenza n. 28061 depositata il 24/11/2017).

Non sarà inutile al riguardo rimarcare, in conclusione, che ai sensi dell’art. 1, lett. d), (inattendibilità della contabilità degli esercenti attività d’impresa) del D.P.R. 16 settembre 1996, n. 570 (Regolamento per la determinazione dei criteri in base ai quali la contabilità ordinaria è considerata inattendibile, relativamente agli esercenti attività d’impresa, arti e professioni), le irregolarità delle scritture obbligatorie degli esercenti attività d’impresa si considerano gravi e rendono inattendibile la contabilità ordinaria di tali soggetti, quando, fra l’altro, «i criteri adottati per la valutazione delle rimanenze non sono indicati nella nota integrativa o nel libro degli inventari».

Per esempio, trattandosi di vendita di articoli di abbigliamento quale impresa stocchista, la merce assume rilevanza in relazione non alla natura o alla tipologia, ma al numero dei pezzi, raggruppati e distinti solo in relazione al valore d’acquisto, secondo prezzi rimasti costanti nel tempo.

Infine, è bene ricordare che è giurisprudenza consolidata della Corte di Cassazione che il ricorso per cassazione con il quale si facciano valere vizi della motivazione della sentenza deve contenere la precisa indicazione di carenze o di lacune nelle argomentazioni sulle quali si basano la decisione o il capo di essa censurato ovvero la specificazione d’illogicità, consistente nell’attribuire agli elementi di giudizio considerati un significato fuori dal senso comune, od ancora la mancanza di coerenza fra le varie ragioni esposte, quindi l’assoluta incompatibilità razionale degli argomenti e l’insanabile contrasto degli stessi.

Ne consegue che risulta inidoneo allo scopo il far valere la non rispondenza della ricostruzione dei fatti operata dal giudice di merito all’opinione che di essi abbia la parte ed, in particolare, il prospettare un soggettivo preteso migliore e più appagante coordinamento dei molteplici dati acquisiti, atteso che tali aspetti del giudizio, interni all’ambito della discrezionalità di valutazione degli elementi di prova e degli apprezzamenti dei fatto, attengono al libero convincimento dei giudici e non ai possibili vizi dell’iter formativo di tale convincimento, rilevanti ai sensi dell’art. 360, n. 5, c.p.c..

Diversamente il motivo del ricorso per cassazione si risolverebbe in una inammissibile istanza di revisione delle valutazioni effettuate e, in base ad esse, delle conclusioni raggiunte dal giudice di merito cui non può imputarsi d’avere omesso l’esplicita confutazione delle tesi non accolte e/o la particolareggiata disamina degli elementi di giudizio ritenuti non significativi, giacché né l’una né l’altra gli sono richieste, mentre soddisfa l’esigenza di adeguata motivazione che il raggiunto convincimento risulti da un esame logico e coerente di quelle tra le prospettazioni delle parti e le emergenze istruttorie che siano state ritenute di per sé sole idonee e sufficienti a giustificarlo (cfr. tra le altre, Cass. 25/05/2006, n. 12446; Cass. 27/04/2004, n. 8718; Cass. 30/03/2000, n. 3904; Cass. 06/10/1999, n. 11121).

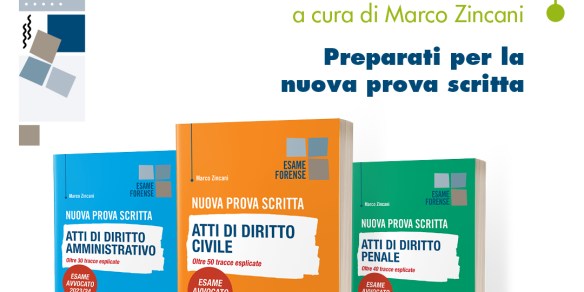

Volume consigliato

Scrivi un commento

Accedi per poter inserire un commento