I punti fondamentali della questione possono così essere sintetizzati.

Nell’ambito del concordato preventivo così come negli accordi di ristrutturazione dei debiti e nella procedura negoziale della composizione della crisi da sovraindebitamento, l’art. 182-ter della Legge fallimentare (R. D. n.267/1942) stabilisce che la proposta di concordato contenente la transazione fiscale, relativamente all’IVA, possa prevedere esclusivamente una dilazione di pagamento e non la “falcidiabilità” della stessa.

Tuttavia la L.F. all’interno dell’art. 160 individua due capisaldi della disciplina dell’istituto che sono elevati a condizione di ammissibilità della domanda di concordato: il rispetto dell’ordine delle prelazioni stabilito dalla legge e la possibilità di pagare parzialmente i crediti privilegiati soltanto ove la percentuale offerta non sia inferiore a quella realizzabile, avuto riguardo della posizione preferenziale, sul ricavato dell’alternativa liquidatoria, da individuare mediante un’apposita relazione giurata da un professionista (in possesso dei requisiti previsti dall’art. 67 L.F.). Infatti, qualora la proposta preveda la “falcidia” dei crediti privilegiati il Tribunale, a seguito di contestazione di un creditore appartenente ad una classe dissenziente omologa il concordato unicamente qualora ritenga che il credito sia soddisfatto in misura maggiore rispetto alle alternative liquidatorie concretamente praticabili. La ponderazione tra l’alternativa di conseguire con certezza la parziale soddisfazione del credito e quella di mantenere la propria pretesa creditoria soffrendo i rischi di mancata o minore soddisfazione nell’eventuale successivo fallimento, vengono sempre valutati dall’Agenzia delle Entrate e dal Tribunale. Non essendo infatti l’Ae in una posizione di certezza relativamente al soddisfacimento del proprio credito l’eventuale voto adesivo alla transazione non implica una rinuncia effettiva al credito.

In questo quadro normativo si inserisce l’art. 182 ter L.F., potenzialmente derogatorio dell’ordine legale di prelazione e della parità di trattamento dei creditori concorsuali.

La Giurisprudenza anziché risolvere definitivamente la questione oggetto di discussione ha alimentato, con i propri interventi, ulteriori dubbi. Infatti, mentre le sentenze della Cassazione nn. 22931 e 22932 del 4 novembre 2016 avevano sancito il trattamento inderogabile dell’Iva nel concordato preventivo, tanto da ritenere escluso tale credito dal sistema dei privilegi, la recente sentenza della Corte di Giustizia Ue del 7 aprile 2016 ha previsto la possibilità di pagare parzialmente il credito Iva nel concordato preventivo in caso di integrale liquidazione del patrimonio del debitore. Quest’ultima pronuncia, peraltro, è pervenuta a conclusioni contrastanti con la sentenza della Corte costituzionale n. 225/2014 in cui il giudice delle leggi ha dichiarato l’intangibilità assoluta del tributo anche in ragione dei vincoli europei.

La questione sollevata dinanzi alla Corte di Giustizia Ue dalla Corte di Cassazione relativa alla compatibilità, con il diritto europeo, della disciplina italiana sull’estinzione dei debiti Iva a seguito della procedura di esdebitazione ex artt. 142 e ss. della legge fallimentare, potrebbe dirimere definitivamente la questione. La sentenza della Corte di Giustizia del 7 aprile 2016 (Degano Trasporti Sas di Ferruccio Degano & C. in liquidazione) non sembra invece, affatto risolutiva della questione riguardante l’intangibilità dell’Iva nelle procedure concorsuali tese ad evitare il fallimento.

La Corte di Giustizia, infatti, ha dapprima chiarito che l’obbligo per gli Stati membri di garantire una riscossione effettiva delle risorse proprie dell’Unione, riguarda anche l’Iva, in quanto sussiste un nesso diretto tra la riscossione del gettito del tributo e la devoluzione delle corrispondenti risorse al bilancio dell’Unione europea. La Corte ha, tuttavia, riconosciuto che le norme europee non precludono ad uno Stato membro di accettare un pagamento parziale del debito Iva da parte di un imprenditore in difficoltà finanziaria, nell’ambito di un concordato preventivo basato sulla liquidazione del suo patrimonio, a condizione che un esperto indipendente attesti che non si otterrebbe un pagamento maggiore in caso di fallimento.

La Sentenza evidenzia, in primis la possibilità per lo Stato membro interessato di votare contro la proposta qualora non concordi con le conclusioni dell’esperto indipendente incaricato e in secundis subordinava la “falcidiabilità” dell’Iva al suo riferimento la concordato preventivo “liquidatorio” lasciando aperta la questione relativamente al concordato c.d. in “continuità” nonché in riferimento alle altre procedure, tra cui quella di cui alla L.3/2012.

Si evidenzia in tal modo un contrasto palese tra l’orientamento della Corte di Giustizia UE e quello della Corte Costituzionale. Infatti nella pronuncia 225/2014 la Corte Costituzionale sanciva la legittimità costituzionale del combinato disposto degli artt. 160 e 182 ter L.F. in riferimento agli artt. 3 e 97 Cost. nella parte in cui stabiliscono che la proposta di concordato preventivo contenente proposta di transizione fiscale con riguardo all’imposta sul valore aggiunto, possa prevedere unicamente la dilazione di pagamento. Inoltre, in quanto, la modalità dilatoria con riguardo al credito Iva non lede il principio di buon andamento della pubblica amministrazione di cui all’art. 97 Cost. Questo perché l’Amministrazione finanziaria non è mai di fronte ad un risultato certamente conseguibile in ordine alla riscossione dei propri crediti e, quindi, con l’eventuale voto adesivo alla transazione non darebbe luogo ad alcuna rinuncia effettiva alla pretesa erariale. Infatti, accettando un pagamento parziale ma superiore rispetto a quello spettante nell’alternativa fallimentare, l’Amministrazione attuerebbe la massimizzazione del proprio credito.

Infine la Corte costituzionale, in linea con il pensiero della Cassazione esplicitato nelle più volte richiamate sentenze nn. 22931 e 22932 del 4 novembre 2011, ha anche ribadito che il credito Iva è assoggettato ad una disciplina eccezionale che gli riconosce un trattamento peculiare ed inderogabile il quale, rendendo ammissibile esclusivamente la transazione dilatoria, è teso ad assicurare il pagamento integrale di un’imposta assistita da un privilegio di grado potiore rispetto agli altri crediti, in deroga all’ordine delle cause legittime di prelazione stabilito dalla legge. E’ evidente, allora, come l’esaltazione della natura dell’Iva quale risorsa propria del bilancio comunitario abbia indotto in errore la Corte costituzionale, che ha affermato l’assoluta intangibilità del tributo anche nei casi in cui nel successivo fallimento l’importo riscosso dall’Amministrazione sarebbe stato inferiore. Sul punto appare, quindi, decisamente apprezzabile la sentenza dei giudici europei, ancorché limitata, ai concordati preventivi “liquidatori”.

Peraltro parte della dottrina, esaltando il carattere convenzionale della determinazione della base imponibile su cui è successivamente calcolata la quota del tributo comunitaria, ha ritenuto l’Iva esclusa dalle risorse proprie dell’Unione europea, qualificando l’imposta alla stregua di mero trasferimento finanziario.

Permane dunque, un’insanabile disparità di trattamento del credito Iva nelle varie procedure concorsuali, derivante da un quadro normativo contraddittorio ed irrazionale, in cui il legislatore ha disciplinato in modo diverso le procedure concorsuali coattive rispetto alle procedure concorsuali negoziali ad iniziativa del debitore. Difatti, lungi dal ricevere un trattamento omogeneo, il credito Iva risulta intangibile, ex art. 182-ter L.F., nel concordato preventivo e negli accordi di ristrutturazione dei debiti, mentre può essere pagato parzialmente nel fallimento (anche chiuso con concordato fallimentare) e nella liquidazione coatta amministrativa. Ancora, l’impianto normativo è ulteriormente complicato dalle disposizioni sulla procedura negoziale della composizione della crisi da sovraindebitamento di cui alla legge n. 3/2012, riservata al debitore non assoggettabile alle procedure concorsuali. Nell’ambito della legge sopra citata, mentre l’art. 14-ter – che si riferisce alla liquidazione del patrimonio del debitore – non sembra vietare la falcidia del credito Iva, l’art. 7 – che concerne l’accordo di ristrutturazione dei debiti sulla base di un piano da proporre ai creditori – prevede espressamente l’obbligo del pagamento integrale dell’imposta (nonché dei tributi costituenti risorse proprie dell’Unione europea e delle ritenute operate ma non versate) quale condizione di ammissibilità della domanda. Per tale procedura dunque, diversamente da quanto accade nel concordato preventivo (e negli accordi di ristrutturazione dei debiti), l’inosservanza dell’intangibilità del credito Iva provoca l’inammissibilità della domanda per espressa previsione normativa, e non in virtù di un indirizzo giurisprudenziale. Vi sono pertanto, diverse disposizioni, purtroppo non coordinate dal legislatore, che stabiliscono, con riguardo all’Iva, trattamenti differenziati per il debitore in crisi finanziaria, i quali potrebbero suggerire di sottoporre la questione al vaglio della Corte costituzionale. Né, pur volendo sforzarsi di cogliere l’intenzione del legislatore, si può ritenere che il credito Iva sia intangibile soltanto nelle procedure concorsuali finalizzate alla prosecuzione dell’attività d’impresa, con conseguente probabilità di riscossione dell’imposta in futuro da parte dell’Amministrazione finanziaria. Ciò in quanto, evidentemente, la falcidia dell’Iva, a differenza di quanto stabilito dalla richiamata legge n. 3/2012, è normativamente esclusa in tutte le procedure di concordato preventivo, sia quelle che non prevedono la cessazione dell’attività imprenditoriale sia quelle cd. liquidatorie.

Alla luce di quanto sopra descritto, la risoluzione dell’irragionevole disparità di trattamento dell’Iva all’interno delle varie procedure concorsuali, tra cui quella introdotta con L. n. 3/2012, non potrebbe che essere risolta direttamente dalla Corte di Giustizia Ue. La questione che potrebbe essere sottoposta al Giudice Comunitario potrebbe riguardare il sindacato di intangibilità del credito Iva in relazione al rapporto tra norme strumentali e sostanziali dell’ordinamento europeo. In seguito alla sollevata questione comunitaria anche il legislatore nazionale avrebbe semplicemente l’onere di uniformare il trattamento dell’Iva in tutte le procedure funzionali alla soluzione negoziata della crisi d’impresa, evitando che gli effetti dei Giudici europei possano rimanere limitati al concordato preventivo “liquidatorio”.

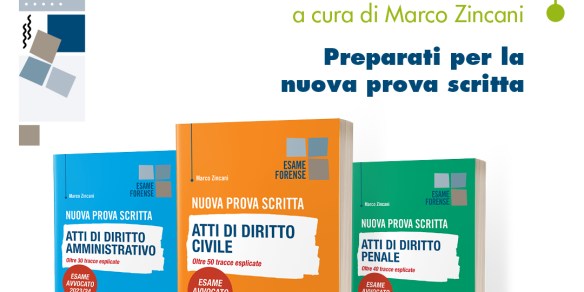

Volume consigliato

Le strategie difensive nel contenzioso tributario

Il volume, aggiornato alla giurisprudenza più recente, affronta le questioni più insidiose del contenzioso tributario.L’opera è strutturata in DUE PARTI per una migliore fruizione dei contenuti.Nella PRIMA PARTE vengono trattate le ripercussioni a livello procedurale di comportamenti inesistenti e di operazioni antieconomiche.Vengono poi affrontati gli istituti processuali più complessi, quali il sistema di notifica, il contraddittorio anticipato, il litisconsorzio e la rimessione in termini.Nella SECONDA PARTE si analizza il principale atto del processo tributario ossia il ricorso, con le indicazioni necessarie sia per l’impostazione che per le scadenze processuali.Vengono trattati infine il giudizio d’appello dinanzi alla Commissione Tributaria Regionale con i suggerimenti sulla struttura dell’atto e sui termini processuali e il ricorso per cassazione, con indicazioni operative e di stesura.Giuseppe Diretto, Commercialista; Revisore contabile; Consulente manageriale; Docente area amministrazione finanza e controllo di gestione ed esperto redazione modelli 231/2001; Esperto formazione finanziata fondi interprofessionali. Presidente Nazionale UNAGRACO e Presidente UNAGRACO BARI. Maurizio Villani, Avvocato tributarista cassazionista specializzato in Diritto Tributario e Penale – Tributario. Iolanda Pansardi, Avvocato tributarista, Master in diritto e pratica tributaria – LL.M In Tax Law “Universus”. Collabora con lo studio legale tributario Villani. Alessandra Rizzelli, Avvocato tributarista, coautrice di volumi in materia tributaria. Collabora con lo studio legale tributario Villani.

Alessandra Rizzelli, Maurizio Villani, IOLANDA PANSARDI, Giuseppe Diretto | 2018 Maggioli Editore

Scrivi un commento

Accedi per poter inserire un commento