Il giudicato tributario

Nel processo civile, per “cosa giudicata formale” s’intende, ex art. 324 c.p.c., la sentenza non più soggetta ai mezzi d’impugnazione ordinaria, ossia all’appello, al ricorso per Cassazione, al regolamento di competenza e alla revocazione (per i motivi indicati ai nn. 4 e 5 dell’art. 395 c.p.c.).

Nel processo tributario i mezzi per impugnare la sentenza sono indicati all’art. 50 del Dlgs. N. 546/92 e sono “l’appello, il ricorso per cassazione e la revocazione”, essendo, pertanto, escluso il regolamento di competenza.

In quest’ultimo processo non vi è la distinzione tra impugnazioni ordinarie e impugnazioni straordinarie e, inoltre, non risulta definita la cosa giudicata formale; è necessario, per tale motivo, far riferimento ai concetti mutuati dal processo civile per precisare i concetti di cosa giudicata formale e cosa giudicata sostanziale.

Giova osservare che, nel processo tributario, l’esistenza del concetto di cosa giudicata si evince da due circostanze: la prima, che i mezzi d’impugnazione predetti devono essere esperiti in termini ben delimitati e la seconda, indicata nell’art.70 del Dlgs. cit., che tratta della esecuzione degli obblighi previsti dalla sentenza passata in giudicato.

Ciò posto, per la nozione di cosa giudicata formale può farsi riferimento all’art.324 c.p.c. c.1., dovendosi intendere la sentenza contro la quale non sono esperibili i mezzi d’impugnazione ordinaria (appello, ricorso per cassazione, revocazione ordinaria ex art.395, nn.4 e 5), mentre, per la nozione di cosa giudicata sostanziale occorre compiere una breve riflessione in riferimento al tipo di sentenze che possono essere emesse nel processo tributario.

Com’è ben noto, il processo tributario ha natura impugnatoria ed ha a oggetto non solo l’atto opposto (es: avviso d’accertamento..) ma anche il rapporto come definito dall’atto (ossia il diritto di credito dell’ente impositore).

Precisamente, il processo tributario ha come scopo non solo l’eventuale mera eliminazione dell’atto impugnato ma anche la decisione nel merito; il giudice tributario qualora ritenga che l’atto impugnato sia immune da vizi ma riscontri l’infondatezza totale o parziale della pretesa creditoria del Fisco, pronuncia una sentenza di accoglimento del ricorso con la quale o viene annullato in toto l’atto oppure viene quantificata la summenzionata pretesa nel limite del petitum delle parti.

Piuttosto, nel caso in cui il giudice tributario ritenga che l’atto impugnato sia affetto da vizi emette una sentenza di accoglimento del ricorso senza considerare il merito; in ultimo, nell’ipotesi in cui sia ritenuto infondato il ricorso del contribuente (poiché l’atto non è viziato e la pretesa creditoria dell’A.F. è fondata), il giudice pronuncia una sentenza di rigetto del ricorso.

Nel processo civile, è presente il principio del ne bis in idem, posto dall’art. 2909 c.c., ossia quello di evitare che una determinata questione sorta tra determinati soggetti, dopo che sia stata definita dal giudice, sia presentata nuovamente in sede giudiziale, al fine di salvaguardare il principio di certezza e di evitare d’intasare la macchina giudiziaria.

Predetto principio presenta dei profili diversi in ambito tributario, nel quale il rapporto tra contribuente e fisco perdura nel tempo e, pertanto, è alquanto difficile che il rapporto definitivo per un determinato periodo d’imposta possa essere preclusivo per la valutazione in un tempo diverso di un rapporto analogo, anche se riferibile alla stessa imposta.

Alla luce di quanto esposto, sorge un problema, non risolto in maniera univoca dalla giurisprudenza di legittimità, riguardo l’efficacia del giudicato esterno nel processo tributario.

In riferimento al problema dell’estensione esterna del giudicato è opportuno ricordare che esso riguarda il rapporto tra due procedimenti tra le stesse parti ed è diretto a stabilire, se ed entro quali limiti, il giudicato, emesso in un primo giudizio, precluda nel secondo la facoltà della parte di dedurre determinate questioni già decise nel primo e il potere del giudice di decidere in modo difforme da quanto già deciso.

Ciò posto, nel processo tributario, un serio ostacolo all’efficacia esterna del giudicato è costituito dal principio legale dell’autonomia dei periodi di imposta, principio sancito dall’art. 7, comma 1, del DPR n. 917/86, che testualmente enuncia: “L’imposta è dovuta per anni solari, a ciascuno dei quali corrisponde un’obbligazione tributaria autonoma”.

Tale questione è stata oggetto di contrasto giurisprudenziale che è stato risolto dalle Sezioni Unite, con sentenza n.13916 del 2006, con la quale hanno statuito che la risoluzione di questioni di fatto e di diritto ha valore extra litem, ovvero hanno ribadito l’efficacia ultra annuale vincolante del giudicato.

Nella sentenza veniva, comunque, precisato che l’efficacia esterna del giudicato non era possibile per tutte le statuizioni della sentenza ma solo per quelle “relative a qualificazioni giuridiche o ad altri eventuali elementi preliminari rispetto ai quali possa dirsi sussistere un interesse protetto avente il carattere della durevolezza nel tempo”.

Le Sezioni Unite, basandosi sulla concezione dualistica del processo tributario, hanno sostenuto che il giudicato non esaurisce i propri effetti nel limitato perimetro del giudizio ma ha una potenziale capacità espansiva in altri giudizi tra le stesse parti, secondo le medesime regole che disciplinano, nel processo civile, il giudicato esterno.

Di conseguenza, il criterio dell’autonomia dei periodi di imposta non impedisce che il giudicato relativo ad uno di essi faccia stato anche per altri quando incide su elementi che siano rilevanti per più periodi di imposta e riguardi elementi costitutivi di fattispecie a carattere duraturo, ovvero fatti o qualificazioni giuridiche di fatti rimasti immutati nei diversi periodi di imposta (Cass. nn. 25681/2006, 16260/2007, 16258/2007, 14012/2007).

Pertanto, come nel processo civile, anche nel processo tributario l’assegnazione di un valore stabile ed immutabile al giudicato attua i principi del giusto processo e della ragionevole durata dello stesso (art.111 Cost.) e corrisponde al superiore interesse non solo della giustizia, ma anche delle parti, poiché tutela anche il diritto di difesa delle stesse (art.24 Cost.).

Successivamente, però, veniva ritenuta necessaria l’esistenza di una relazione giuridica tra i diritti dedotti nei due giudizi o, comunque, del medesimo rapporto giuridico di imposta quale oggetto dei due giudizi tra le stesse parti e l’identicità della questione, sia nella componente di fatto che di diritto (Cass. n. 4607/2008 ; Cass. n.25702/2009).

La necessità della identità di imposta nei due giudizi è affermata anche in epoca più recente dal giudice di legittimità (Cass. n. 19044/2014) che la giustifica facendo riferimento alle diversità strutturali esistenti tra le imposte diverse, precisando che l’efficacia preclusiva del giudicato esterno deve essere ammessa entro rigorosi limiti temporali ed oggettivi.

In un’attuale pronuncia, la giurisprudenza di legittimità (Cass. n. 28075/2017) ha, altresì, sottolineato che la regola iuris fissata con efficacia di giudicato che involga un punto fondamentale comune ad entrambe le cause, formando la premessa logica indispensabile della statuizione contenuta nel dispositivo della sentenza, preclude il riesame dello stesso punto di diritto già accertato e risolto riguardante il medesimo rapporto d’imposta negli identici suoi riferimenti oggettivi.

Già precedentemente la Suprema Corte, in riferimento al superamento del divieto di ultrattività del giudicato fondato sull’autonomia dei singoli periodi d’imposta, aveva rilevato che questo divieto “non si giustifica rispetto agli elementi costitutivi della fattispecie che, estendendosi ad una pluralità di periodi di imposta, assumono carattere tendenzialmente permanente”, con la precisazione che la capacità espansiva del giudicato “appare coerente non solo con l’oggetto del giudizio tributario, ma anche con la considerazione unitaria del tributo dettata dalla sua stessa ciclicità, la quale impone di valorizzare l’efficacia regolamentare del giudicato tributario quale norma agendi”.

Il giudicato esterno tributario, non diversamente da quello civile, per la funzione di certezza dei rapporti giuridici che garantisce, costituisce un’eccezione c.d. impropria rilevabile di ufficio, con l’unica condizione che sia prodotta in giudizio la precedente sentenza con l’attestazione di avvenuto passaggio in giudicato; tale produzione può avvenire anche nel corso del giudizio di Cassazione, nell’ipotesi che il giudicato si sia formato successivamente alla pronuncia della sentenza oggetto di impugnazione con ricorso per Cassazione.

Pertanto, secondo il Supremo Consesso, predetta attestazione, attesa l’assimilabilità del giudicato ad un elemento normativo, non trova ostacolo nel divieto posto per la produzione dei documenti dall’art. 372 c.p.c. (Cass.n.943/2016).

Un limite all’efficacia espansiva del giudicato tributario risulta posto, infine, dalla Corte di Giustizia della Comunità Europea che, con una nota sentenza, ha ribadito il principio del primato del diritto comunitario su quello interno.

In una prima sentenza, (causa C-2/08 del 3/9/2009: caso Fallimento Olimpiclub) predetta Corte afferma che “Il diritto comunitario osta all’applicazione, in circostanze come quelle della causa principale, di una disposizione del diritto nazionale, come l’art.2909 c.c., in una causa vertente sull’imposta sul valore aggiunto concernente un’annualità fiscale per la quale non si è ancora avuta una decisione giurisdizionale definitiva, in quanto essa impedirebbe al giudice nazionale investito di tale causa di prendere in considerazione le norme comunitarie in materia di pratiche abusive legate a detta imposta”.

Invero, anche in presenza di un precedente giudicato, il giudice nazionale deve sempre applicare le norme comunitarie in materia di IVA, anche se ciò facendo disapplica l’art.2909 c.c.

Consegue che il giudice nazionale può discostarsi dal precedente giudicato quando l’applicazione dell’art. 2909 c.c. induca a violare le norme comunitarie in materia di condotte illecite, fraudolente e abusive.

Il giudizio di ottemperanza

Il giudizio di ottemperanza, in ambito tributario, è caratterizzato da una procedura peculiare e a sé stante, che si presenta come valida alternativa all’esecuzione del processo civile (anch’essa esperibile per ottenere l’esecuzione di una sentenza tributaria).

Il ricorso per il giudizio di ottemperanza è previsto, come unico rimedio per il contribuente, nei confronti dell’Amministrazione Finanziaria inadempiente, oltre che per l’esecuzione delle sentenze passate in giudicato anche per l’esecuzione provvisoria dei seguenti provvedimenti:

1) sentenze non ancora definitive di condanna al pagamento di somme in favore del contribuente (dal 01/6/2016);

2) sentenze non ancora definitive relative alle operazioni catastali (dal 01/6/2016);

3) sentenze non definitive di accoglimento di ricorso avverso atti impositivi comportanti il rimborso al contribuente di somme corrisposte in eccesso rispetto alla statuizione della sentenza (dal 01/01/2016);

4) ordinanza di liquidazione delle spese di lite in caso di rinuncia al ricorso ex art. 44, comma 2, Dlgs n. 546/92.

Poiché non è più previsto, per l’esecuzione delle sentenze tributarie, il processo esecutivo di cui agli artt. 474 e ss. c.p.c., non vi è più l’apposizione della formula esecutiva di cui all’art. 475 c.p.c.

Il giudizio di ottemperanza è disciplinato dall’art. 70 Dlgs n. 546/92, secondo il quale chiunque abbia interesse ad instaurarlo dovrà depositare il ricorso in doppio originale, presso la segreteria della Commissione Tributaria Provinciale, qualora la sentenza passata in giudicato sia stata da essa pronunciata, e, in ogni altro caso, presso la segreteria della Commissione Tributaria Regionale (o sua sezione staccata).

Il ricorso è proponibile solo dopo la scadenza del termine, entro il quale è prescritto dalla legge l’adempimento dell’Ufficio o dell’Ente Locale oppure, in mancanza di tale termine, dopo trenta giorni dalla messa in mora, a mezzo di ufficiale giudiziario, e fino a quando l’obbligo non sia estinto.

Decorso detto termine, il presidente della Commissione assegna il procedimento ad una sezione, che deve essere la stessa che ha emesso il provvedimento (sentenza, anche non definitiva, o ordinanza ex art.44, comma 2, Dlgs n. 546/92).

Per il pagamento di somme fino ad € 20.000 o per il pagamento delle spese di giudizio decide la Commissione in composizione monocratica.

In particolare, il ricorso è proponibile oltre che nei confronti dell’ente impositore, anche nei confronti dell’agente della riscossione o del soggetto iscritto nell’albo di cui all’art. 53 Dlgs n. 446/97, data la natura pubblica dei predetti e dell’attività da essi espletata, ma solo dopo che sia scaduto il termine ad essi imposto per l’adempimento degli obblighi, ovvero il termine di giorni 90 dalla notificazione della sentenza per la restituzione del tributo corrisposto in eccedenza (art. 68, comma 2, Dlgs n. 546/92) o dalla notificazione della sentenza di condanna o dalla presentazione della garanzia se dovuta (ex art. 69, comma 4, Dlgs. N. 546/92).

In tutti gli altri casi (diversi dall’art. 68, comma 2 e dall’art.69 cit., ovvero in caso di non previsione di termine per l’adempimento), prima di proporre il ricorso per l’ottemperanza è necessario notificare un atto di messa in mora a mezzo di ufficiale giudiziario.

Poiché l’atto di messa in mora ha natura sostanziale e non processuale, questo deve essere sottoscritto personalmente dal contribuente e non dal suo difensore.

Inoltre, tale atto introduttivo deve essere indirizzato al Presidente della Commissione con la precisa indicazione, a pena di inammissibilità, della sentenza passata in giudicato, di cui si chiede l’ottemperanza, che deve essere prodotta in copia unitamente all’originale e alla copia autenticata dell’atto di messa in mora notificato, se necessario.

Tale giudizio ha una duplice natura: di merito, in quanto inteso ad individuare gli obblighi contenuti nella sentenza e di esecuzione, in quanto inteso ad adottare i provvedimenti in sostituzione dell’A.F. inadempiente ( Cass. n. 4126/2004).

Nel ricorso devono essere indicati con precisione i fatti che ne giustificano la proposizione e il provvedimento di cui si chiede l’ottemperanza, provvedimento che deve essere allegato in copia unitamente, se del caso (con eccezione delle ipotesi indicate dagli artt. 68 e 69 in cui è previsto il termine di giorni 90 per l’adempimento), all’originale o alla copia dell’atto di messa in mora.

Nell’udienza in camera di consiglio sono sentite le parti ed è acquisita la documentazione necessaria. Per tale motivo, accertata l’inottemperanza, sono adottati con sentenza tutti i provvedimenti necessari, compresa la nomina di un commissario ad acta, perché sia data attuazione agli obblighi che risultano espressamente dal dispositivo del provvedimento, tenendo in considerazione la motivazione dello stesso.

Dopo che sia stata realizzata l’ottemperanza, il procedimento è chiuso con ordinanza che ha natura meramente ordinatoria poiché si limita a dare atto dell’avvenuta esecuzione dei provvedimenti adottati con la sentenza e di quelli emessi dal commissario ad acta.

Per assicurare l’ottemperanza agli obblighi, il collegio può adottare i provvedimenti necessari al posto dell’ufficio che li ha omessi e nelle forme prescritte dalla legge, nel rispetto del dispositivo del provvedimento relativo, e può anche, per tali fini, delegare un proprio componente o un commissario ad acta che potrà avvalersi della struttura dell’A.F. che dovrà fornire la necessaria collaborazione e la relativa documentazione.

Ai sensi del comma 10 dell’art. 70 succitato, contro la sentenza emessa in esito al giudizio di ottemperanza è ammesso soltanto il ricorso in cassazione, per inosservanza delle norme sul procedimento.

Predetta disposizione, inoltre, nel rispetto dell’art.111 Cost., è stata interpretata estensivamente dalla giurisprudenza di legittimità, ritenendo ammissibile il ricorso in cassazione per ogni violazione di legge, ovvero non solo quella processuale, ma anche quella sostanziale (Cass. n. 15084/2004; Cass. 4796/2011).

E’ ricorribile per Cassazione ex art.111 Cost la sentenza di ottemperanza contenente un giudizio sull’operato del commissario ad acta ( Cass.n. 22877/2017)

Il caso

Un ex dirigente dell’ENEL proponeva ricorso straordinario ex art. 111 Cost per la cassazione dell’ordinanza della CTR del Lazio, che ha dichiarato chiuso il procedimento instaurato avverso il silenzio rifiuto opposto all’Amministrazione dall’istanza di rimborso per IRPEF, a causa della mancata applicazione della minore aliquota del 12, 50% sui rendimenti derivanti dall’investimento del fondo di previdenza integrativa aziendale.

Tale ordinanza è stata emessa in seguito a giudizio di ottemperanza alla sentenza delle S.U. n. 13661/11 che hanno stabilito il diritto del contribuente al rimborso per gli importi maturati fino al 31 dicembre 2000, con l’applicazione della minore aliquota solo sulle somme liquidate a titolo di rendimento, accolto dalla CTR Lazio. A seguito della comunicazione dell’ex dirigente al giudice di ottemperanza della mancata esecuzione della sentenza, il commissario ad acta ha affermato che il rimborso non gli spettava poiché “non è ipotizzabile nessun rendimento derivante dall’investimento, da parte del fondo PIA, sui mercati finanziari”.

La motivazione della sentenza

Il Supremo Consesso, con sentenza n. 22877/2017, ha dichiarato l’ammissibilità del ricorso in quanto il provvedimento impugnato ha contenuto decisorio.

Infatti, la CTR ha rilevato, sulla base della relazione del commissariato ad acta e degli allegati, il corretto adempimento tenendo conto “… dei compiti assegnati al giudice dell’ottemperanza, che comprendevano espressamente la verifica sui rendimenti eseguiti”; da ciò ne discende che la CTR non si è limitata a prendere atto dell’ottemperanza, ma ha espresso un giudizio sull’operato del commissario ad acta, ritenendolo “.. conforme a una corretta interpretazione della sentenza delle S.U., richiamata nella parte in fatto della sentenza”.

Per tale motivo, l’ordinanza in esame “si traduce in un provvedimento che non ha carattere meramente ordinatorio, tale cioè da risolversi in una presa d’atto dell’avvenuta esecuzione dei provvedimenti emessi con la sentenza che pronuncia sull’istanza di ottemperanza, e di quelli adottati dal commissario ad acta nominato con la stessa sentenza, limitandosi di conseguenza a dichiarare chiuso il procedimento”.

I limiti del giudice di ottemperanza (Cass. n. 27861/2017; Cass. n. 15827/2016; Cass. n. 13382/2016)

Il caso

Il Comune di S. ha proposto ricorso per Cassazione, impugnando la sentenza resa dalla CTP di Cosenza che, in sede di ottemperanza, ha disposto che il predetto comune provvedesse, a mezzo del nominato commissario ad acta, al pagamento del difensore distrattario, oltre al pagamento delle somme liquidate del suddetto giudizio a favore del contribuente.

La Suprema Corte ritiene fondato il ricorso in esame che prospetta la violazione dell’art. 80 Dlgs n. 546/1992.

La motivazione della sentenza

La Suprema Corte, nella presente sentenza, ribadisce il principio che, nel giudizio di ottemperanza, disciplinato dall’art. 70 del Dlgs n. 546/1992, le Commissioni Tributarie non hanno una giurisdizione estesa al merito, “trattandosi di procedimento “chiuso”, nel senso che il potere del giudice sul comando definitivo inevaso va esercitato entro i confini invalicabili posti dall’oggetto della controversia definita con il giudicato …”.

Precisamente, secondo il Supremo Consesso, il giudice, nel giudizio di ottemperanza, può precisare gli obblighi nascenti dalla sentenza passata in giudicato ma non gli può essere attribuito “… un diritto nuovo ed ulteriore rispetto a quello riconosciuto con la sentenza da eseguire, né può esserne adeguata la statuizione rispetto a una situazione normativa sopravvenuta (cfr. Cass. n.2 8944/2008; Cass. n. 15827/2016)”.

In conclusione, il giudice tributario, in sede di ottemperanza, deve solamente determinare le modalità che in concreto danno esecuzione attuativa al giudicato di condanna.

Nello stesso senso si è espressa la giurisprudenza di legittimità nelle pronunce precedenti nn. 15827/2016 e 13382/2016; in particolare, nell’ultima sentenza, oltre a ribadire il principio sopra enunciato, ha precisato anche che, se al giudice di ottemperanza non può essere riconosciuto un diritto nuovo ed ulteriore rispetto a quello attribuito con la sentenza da eseguire, nei casi in cui la sentenza passata in giudicato “… contenga un comando privo dei caratteri della “… puntualità e precisione tipici del titolo esecutivo …”, rientrano “… nella discrezionalità del giudice dell’ottemperanza l’individuazione dei mezzi idonei ad assicurare l’esecuzione del giudicato” (Cass. n. 4126 del 2004)”.

Da ciò ne discende, secondo la Cassazione, che nel giudizio di ottemperanza, infatti, viene in luce con “speciale evidenza, il principio di effettività della tutela giurisdizionale dei diritti garantita dall’articolo 24 Cost., comma 1” (Cass. n. 13382/2016).

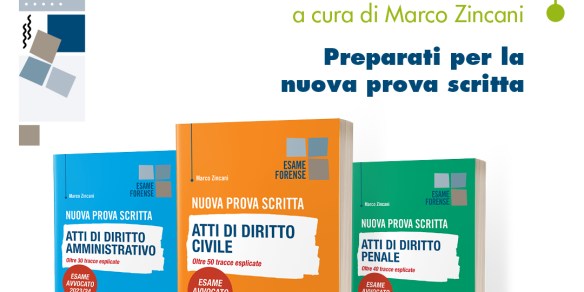

Volume consigliato

Scrivi un commento

Accedi per poter inserire un commento